Fiscalité de l’assurance vie en l’absence de rachat

Pendant toute la durée de votre contrat d’assurance vie, tant que vous n’effectuez aucun rachat, vos gains ne sont pas soumis à l’impôt sur le revenu. Et ce, que le capital détenu sur votre assurance vie soit investi sur des fonds en euros ou en unités de compte (UC).

Ce n’est que lorsque vous opérez un rachat partiel ou un rachat total de votre assurance vie sous forme de capital que vos gains deviennent imposables (pour les contrats souscrits depuis le 26 septembre 1997).

En revanche, les gains de l’assurance vie sont soumis aux prélèvements sociaux (CSG, CRDS et prélèvement de solidarité) chaque année lors de leur inscription en compte, au taux de 17,2 %, lorsqu’il s’agit :

- des produits des contrats mono supports en euros ou

- des produits des supports en euros des contrats multisupports.

Les produits des supports en unités de compte des contrats multisupports, eux, sont soumis aux prélèvements sociaux uniquement lors d’un retrait partiel ou total ou au décès de l’assuré.

Les prélèvements sont dans les deux cas recouvrés directement par l’assureur pour le compte de l’État.

Prélèvements sociaux sur assurance vie et régularisation

Sur les assurances vie multisupports, une régularisation est effectuée au dénouement du contrat (ou au décès de l’assuré ) si les prélèvements sociaux déjà recouvrés sur les produits des supports en euros excèdent ceux dus sur l’ensemble des produits du contrat (incluant les produits des unités de compte). Dans ce cas, le trop-versé est remis sur le contrat par l’assureur. En cas de rachat partiel, le reversement est proportionnel au montant racheté.

Fiscalité de l’assurance vie en cas de rachat partiel ou total

En cas de rachat total du contrat d’assurance vie, c’est la totalité des gains accumulée depuis l’ouverture du contrat qui est imposée.

En cas de rachat partiel du contrat d’assurance vie, seul le montant des gains contenus dans votre rachat est imposable. Par exemple, si vous effectuez un rachat portant sur 1 000 €, et que sur ces 1 000 €, 800 € correspondent à des versements et 200 € à des intérêts capitalisés, vous ne serez imposés que sur 200 €.

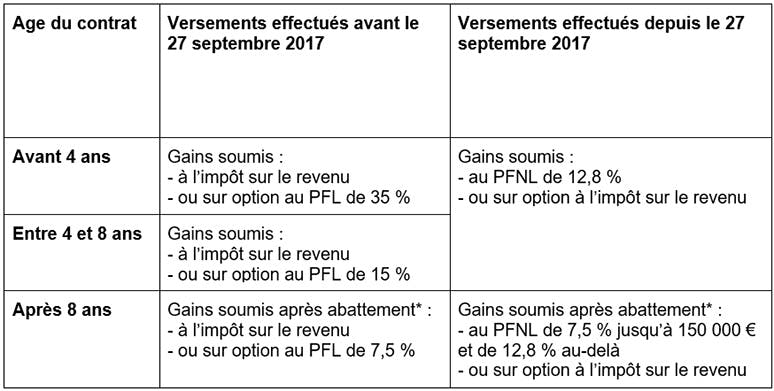

Il convient de distinguer la fiscalité des produits attachés à des primes versées jusqu’au 26 septembre 2017 de celle versées depuis le 27 septembre 2017.

Fiscalité applicable en cas de retrait partiel ou total du contrat d’assurance vie

PFL : prélèvement forfaitaire libératoire, PFNL : prélèvement forfaitaire non libératoire

* Abattement de 4 600 € pour un célibataire ou 9 200 € pour un couple marié ou pacsé soumis à une imposition commune.

Les cas d’exonération

Les gains attachés à des versements réalisés avant le 26 septembre 1997 sur une assurance vie sont totalement exonérés d'impôt. Il en est de même en cas de rachat survenant à la suite du licenciement, d’une liquidation judiciaire, de la mise en retraite anticipée ou de l'invalidité du détenteur du contrat ou de son conjoint. Sont également exonérés d’impôt sur le revenu les contrats souscrits avant 1983 (des primes versées avant le 10 octobre 2019) ainsi que les contrats de plus de 8 ans investis essentiellement en actions dites « DSK » (Dominique Strauss-Kahn) ou « NSK » (Nicolas Sarkozy).

Primes versées entre le 26 septembre 1997 et le 26 septembre 2017

Pour les versements effectués sur un contrat d’assurance vie entre le 26 septembre 1997 et le 27 septembre 2017, les gains sont en principe soumis au barème progressif de l’impôt sur le revenu : vous devez les inclure dans vos revenus imposables pour qu’ils soient taxés au même titre que vos autres revenus. Mais vous pouvez opter également pour le prélèvement forfaitaire libératoire (PLF).

Assurance vie et prélèvement forfaitaire libératoire (PLF)

Si vous y avez intérêt, au lieu d’appliquer le barème progressif de l’impôt sur le revenu, vous pouvez opter pour l’imposition de vos gains d’assurance vie au prélèvement forfaitaire libératoire (PLF). L’option doit être formulée au plus tard lors de l’inscription en compte de vos produits imposables ; elle est irrévocable. Le taux applicable dépend de la durée de votre assurance vie à la date du rachat, cette durée étant décomptée à partir de la date de votre premier versement (et non de celle de la souscription de votre contrat, si elle est antérieure).

Le taux du PLF est fixé à :

- 35 % en cas de rachat avant 4 ans,

- 15 % en cas de rachat entre 4 et 8 ans,

- 7,5 % en cas de rachat à partir de 8 ans.

Abattement assurance vie en cas de rachat d’assurance vie après 8 ans

En cas de rachat partiel ou total de votre assurance vie après au moins 8 ans :

- si vos produits sont soumis au barème progressif de l’impôt sur le revenu : vos gains ne sont soumis à l’impôt sur le revenu qu’après déduction d’un abattement assurance vie annuel de 4 600 € (9 200 € pour un couple marié ou pacsé) ;

- si vous optez pour le prélèvement forfaitaire libératoire de 7,5 % : l’abattement assurance vie annuel (4 600 € ou 9 200 €) est accordé sous forme de crédit d’impôt. Il n’est donc plus géré par l’établissement payeur. Vos gains sont soumis au prélèvement pour leur montant brut et vous bénéficiez d’un crédit d’impôt égal au taux du prélèvement multiplié par le montant de l’abattement non imputé. Ce crédit d’impôt est imputable sur l’impôt sur le revenu dû l’année suivante et, en cas d’excédent, restituable.

Dans quel cas opter pour le prélèvement forfaitaire libératoire ?

A moins que vous n’atteigniez les deux dernières tranches du barème de l’impôt sur le revenu (imposition à 41 % et 45 %), vous n’aurez jamais intérêt à opter pour le prélèvement libératoire en cas de retrait avant 4 ans.

Entre 4 et 8 ans, l’option est avantageuse si votre taux marginal d’imposition (c’est-à-dire le taux le plus élevé auquel sont taxés vos revenus) atteint ou dépasse 30 %.

A partir de 8 ans, la question du choix du mode d’imposition ne se pose que si la fraction des gains contenus dans vos rachats dépasse 4 600 € par an pour une personne seule ou 9 200 € pour un couple soumis à imposition commune. Si vous dépassez ces limites, vous aurez intérêt à opter pour le barème progressif de l’impôt sur le revenu plutôt que pour le prélèvement forfaitaire si vous n’êtes pas imposable.

Primes versées depuis le 27 septembre 2017

L’imposition des gains se fait en deux temps : au moment du rachat puis au moment de la déclaration d’impôt sur le revenu l’année suivante.

Année du rachat d’assurance vie : prélèvement forfaitaire non libératoire (PFNL)

Année du rachat d’assurance vie : prélèvement forfaitaire non libératoire (PFNL)

Année suivant celle du rachat d’assurance vie : impôt sur le revenu

Les produits ayant fait l’objet du PFNL sont portés sur la déclaration de revenus souscrite l’année suivante. Sauf si vous optez pour l’imposition selon le barème progressif de l’ensemble de vos revenus mobiliers et plus-values, l’impôt sur le revenu est prélevé à un taux forfaitaire.

Pour les contrats de moins de 8 ans, le taux forfaitaire est de 12,8 %.

Pour les contrats d’au moins 8 ans, le taux est de :

- 7,5 % pour les produits correspondant à des versements allant jusqu’à 150 000 € ;

- 12,8 % pour les produits correspondant à des versements excédant le seuil de 150 000 €.

Le seuil de 150 000 € s’apprécie par référence au montant total des primes versées et non rachetées, quelle que soit la date de leur versement, au 31 décembre de l’année qui précède le rachat, par assuré et tous contrats confondus.

Abattement assurance vie en cas de rachat d’assurance vie après 8 ans

En cas de rachat partiel ou total de votre assurance vie après au moins 8 ans, un abattement assurance vie annuel de 4 600 € (9 200 € pour un couple marié ou pacsé) s’applique à tous les rachats effectués au cours de l’année sur l’ensemble des contrats de votre foyer fiscal.

L’imputation de cet abattement s’effectue en priorité sur les produits attachés aux primes versées avant le 27 septembre 2017, puis, pour les produits attachés aux primes versées depuis cette date, sur la fraction taxable à 7,5 % puis sur celle imposable à 12,8 %.

Fiscalité de la sortie en rente viagère de l’assurance vie

Si vous optez pour une sortie en rente viagère, les produits accumulés sur votre contrat jusqu’à la sortie échappent à l’impôt sur le revenu, quelle que soit la durée de votre contrat. Mais s’il s’agit d’un contrat ou fonds en unités de compte (UC), ils supportent les prélèvements sociaux lors de la conversion du capital en rente.

Chaque année, les versements de la rente (les « arrérages ») sont soumis à l’impôt sur le revenu et aux prélèvements sociaux. Mais en partie seulement. La fraction imposable est déterminée une fois pour toutes au moment où vous demandez le versement de la rente et dépend de votre âge ; elle est fixée à :

- 70 % pour une sortie en rente à moins de 50 ans ;

- 50 % pour une sortie entre 50 et 59 ans inclus ;

- 40 % pour une sortie entre 60 et 69 ans inclus ;

- 30 % pour une sortie à partir de 70 ans.

Déclaration des gains perçus en 2023 sur votre assurance-vie

Les gains imposables de vos contrats d'assurance vie perçus en 2023 sont en principe préremplis dans votre déclaration en ligne ou sur papier. Si les montants reportés sont erronés, corrigez-les. Et n’oubliez pas de cocher la case 2OP si vous souhaitez opter pour l’imposition de vos gains au barème progressif de l’impôt sur le revenu plutôt que pour le prélèvement forfaitaire unique (PFU) au taux de 12,8 % ou 7,5 %, selon les cas.

LCL Vie

LCL Vie est un contrat d'assurance vie accessible avec un versement initial d'au moins 50 €.

*Dans les limites et conditions de la réglementation fiscale en vigueur.

Avertissement : Les informations fournies par LCL proviennent de sources dignes de foi mais ne sauraient entraîner sa responsabilité en cas d'inexactitude.