Pierre papier : définition

Investir dans la pierre papier, autrement dit dans des fonds immobiliers, vous donne le choix entre deux types de placements immobiliers : les sociétés civiles de placement immobilier (SCPI) et les organismes de placement collectif immobilier (OPCI).

Les SCPI et les OPCI ont pour objet :

- l’investissement dans un patrimoine immobilier locatif, soit directement, soit, pour les OPCI, indirectement par la prise de participation dans des sociétés immobilières ;

- la gestion de ce patrimoine immobilier.

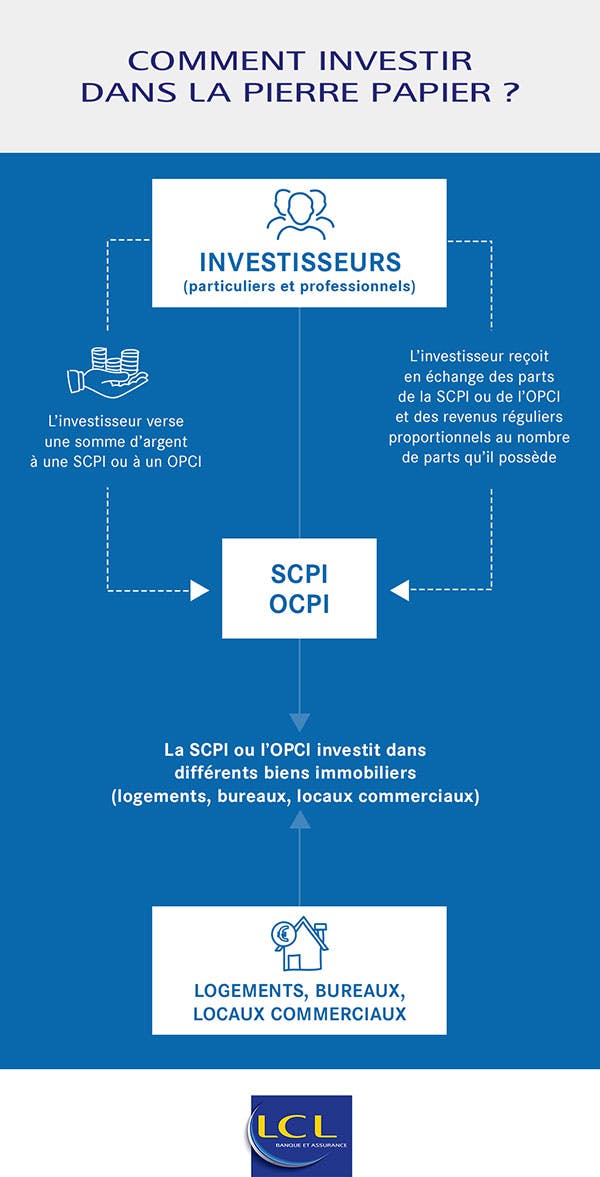

SCPI et OPCI : fonctionnement

Les sommes versées à une SCPI ou à un OPCI par les investisseurs particuliers sont destinées à l’achat d’un ou plusieurs biens immobiliers locatifs à usage d’habitation ou d’entreprise. Les investisseurs reçoivent, en échange, des actions ou des parts sociales (selon le cas) et sont actionnaires de la société ou porteurs de parts du fonds. Le patrimoine immobilier de la SCPI ou OPCI est géré par une société de gestion pour le compte des actionnaires ou porteurs.

En rémunération de leur investissement, les actionnaires ou porteurs de parts reçoivent, en principe, des revenus réguliers proportionnels au nombre d'actions ou de parts qu’ils possèdent, constitués par une quote-part des loyers encaissés annuellement par la SCPI ou l’OPCI après déduction de toutes les charges (frais d’entretien, travaux, frais de gestion locative, assurances…). Les actionnaires ou porteurs de parts peuvent également augmenter la rentabilité de leur investissement grâce à la plus-value réalisée lors de la cession des actions ou des parts.

Assurance vie et pierre papier

Certaines parts de SCPI et d’OPCI peuvent être logées au sein des unités de compte d’un contrat d’assurance-vie multisupports. Cela permet de faire bénéficier les gains du régime fiscal favorable de l’assurance-vie lorsque le contrat a plus de huit ans.

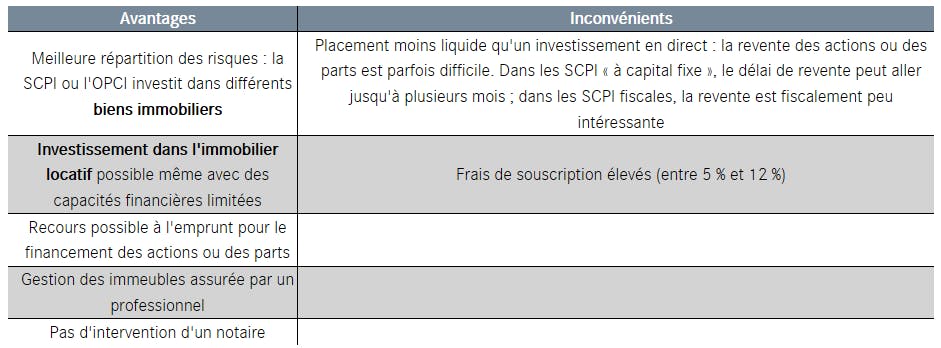

Investissement dans la pierre papier : avantages et inconvénients

Voici les principaux avantages et inconvénients d'un investissement dans la pierre papier par rapport à un investissement en direct dans l'immobilier locatif (achat d'un appartement, par exemple) :

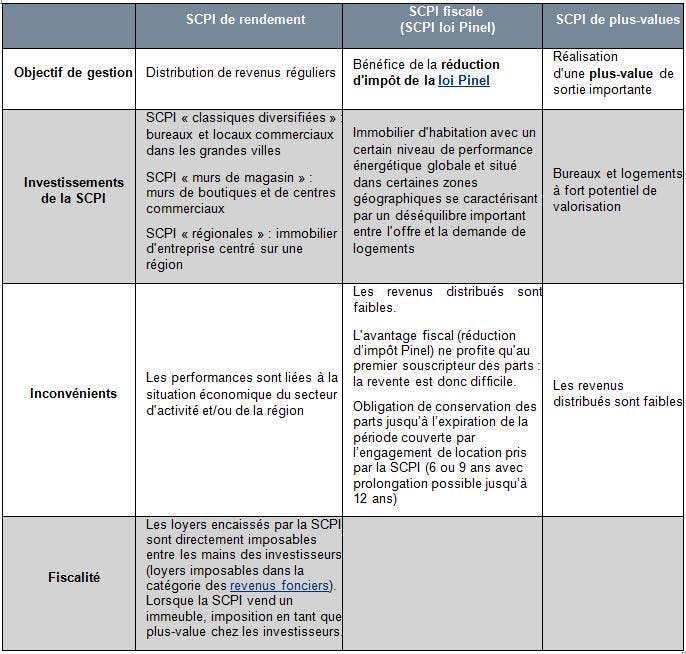

Investir dans une SCPI

Il existe trois grandes catégories de SCPI :

- SCPI de rendement

- SCPI fiscales (SCPI loi Pinel)

- SCPI de plus-values.

Quelle que soit sa catégorie, une SCPI peut être « à capital fixe » ou « à capital variable ». Si la SCPI est à capital fixe, chaque investisseur qui y souscrit reçoit des parts sociales nouvelles après augmentation de capital (marché primaire des parts sociales). La SCPI est dite « fermée » lorsqu’elle a atteint sa taille maximale et qu’il n’est plus possible d’y souscrire. Dans ce cas, il n’est possible d’y investir qu’en rachetant les parts d’un associé sortant (marché secondaire).

A noter : Le secteur des SCPI et OPCI a collecté 8 milliards d’euros en 2019 entre le 1er janvier et le 30 septembre.

Source : Association française des Sociétés de Placement Immobilier (ASPIM).

Collecte SCPI et OPCI

Le secteur des SCPI et OPCI a collecté 6,4 milliards d’euros en 2020 entre le 1er janvier et le 30 septembre.

Source : Association française des Sociétés de Placement Immobilier (ASPIM).

Investir dans un OPCI

Les OPCI peuvent prendre la forme :

- de SPPICAV (sociétés anonymes de placement à prépondérance immobilière à capital variable) qui émettent des actions ;

- ou de FPI (fonds de placement dans l’immobilier) qui émettent des parts.

Les OPCI « grand public » (par différence avec les OPCI pour investisseurs institutionnels) sont essentiellement souscrits par le biais des contrats d’assurance-vie.

Pour aller plus loin :

Diversifier son épargne avec les SCPI

La pierre-papier est le moyen d'investir dans des parts de SCPI , Sociétés Civiles de Placement Immobilier qui acquièrent et gèrent un ensemble de biens immobiliers destinés à la location (bureaux, murs de magasins ou logements)

Articles à caractère informatif et publicitaire. Les informations fournies par LCL proviennent de sources dignes de foi mais ne sauraient entraîner sa responsabilité en cas d'inexactitude.